"간편결제"의 두 판 사이의 차이

잔글 |

잔글 |

||

| 4번째 줄: | 4번째 줄: | ||

== 개요 == | == 개요 == | ||

| − | 간편결제는 간단하고 편리하게 돈을 주고받아 사고파는 [[당사자]] 사이의 [[거래]] [[관계]]를 끝맺는 일을 말한다. 즉, 간편결제 서비스는 간단한 [[방식]]으로 [[결제]]를 [[지원]]하는 [[시스템]]이다. 간편결제 서비스는 [[핀테크]](첨단기술을 접목한 금융서비스 전반)의 일종이다. 일부 언론에서는 '스마트페이' 'XX페이'라는 표현을 사용하기도 한다. [[영미권]]에서는 정확히 1:1로 대응되진 않지만 대략 e-wallet, digital wallet, mobile wallet, mobile payment 등의 단어가 많이 사용된다. 간단한 결제라는 목적은 같지만, 각각의 서비스 [[시작]]과 [[발전]] [[방향]]은 상당히 다르다. 간편결제 서비스는 [[온라인]]과 [[오프라인]] [[상거래]]에서 빠르고 간편하게 결제하는 [[ | + | 간편결제는 간단하고 편리하게 돈을 주고받아 사고파는 [[당사자]] 사이의 [[거래]] [[관계]]를 끝맺는 일을 말한다. 즉, 간편결제 서비스는 간단한 [[방식]]으로 [[결제]]를 [[지원]]하는 [[시스템]]이다. 간편결제 서비스는 [[핀테크]](첨단기술을 접목한 금융서비스 전반)의 일종이다. 일부 언론에서는 '스마트페이' 'XX페이'라는 표현을 사용하기도 한다. [[영미권]]에서는 정확히 1:1로 대응되진 않지만 대략 e-wallet, digital wallet, mobile wallet, mobile payment 등의 단어가 많이 사용된다. 간단한 결제라는 목적은 같지만, 각각의 서비스 [[시작]]과 [[발전]] [[방향]]은 상당히 다르다. 간편결제 서비스는 [[온라인]]과 [[오프라인]] [[상거래]]에서 빠르고 간편하게 결제하는 [[전자결제]] 서비스이다. [[스마트폰]], [[스마트워치]] 등 [[기기]]에 저장된 생체 정보, 신용카드 정보 등을 이용하여 바로 결제되기 때문에 추가적인 [[인증]] [[수단]]이 필요하지 않다. 간편결제 서비스를 위해 지문, 홍채, 손바닥 정맥 등 생체 정보를 이용한 생체인식 결제, [[근거리 무선 통신]](NFC) 방식, [[QR코드]] 방식, [[마그네틱 안전 전송]](MST) 방식, 일회용 가상 [[카드번호]]를 [[활용]]하는 앱 [[카드 결제]] 방식 등이 이용된다. 간편결제 서비스는 [[이용자]]들이 안전하고 쉽고 빠르게 이용할 수 있도록 높은 보안성과 간단한 [[사용자 인터페이스]](UI)를 제공한다. 대표적인 예로, 온라인 기반의 [[페이코]](PAYCO)와 [[카카오페이]](kakaopay), 신용카드 기반의 [[삼성페이]](Samsung Pay) 등이 있다.<ref>〈[https://terms.naver.com/entry.naver?docId=5758855&cid=43659&categoryId=43659 간편결제]〉, 《매일경제》</ref><ref>〈[https://terms.naver.com/entry.naver?docId=3596828&cid=42346&categoryId=42346 간편 결제 서비스]〉, 《IT용어사전》</ref><ref name="나무위키">〈[https://namu.wiki/w/%EA%B0%84%ED%8E%B8%20%EA%B2%B0%EC%A0%9C%20%EC%84%9C%EB%B9%84%EC%8A%A4 간편 결제 서비스]〉, 《나무위키》</ref> |

== 서비스 특징 == | == 서비스 특징 == | ||

| − | 간편결제 서비스는 [[공인인증서]] 등을 이용한 복잡한 [[절차]]를 거치지 않고 간단하게 결제하는 시스템을 이르는 말로, 스마트폰을 [[단말기]]로 사용하기 때문에 '스마트페이(smart pay)'라고도 불린다. [[모바일 기기]]에 저장된 [[생체정보]](생체인식)나 신용카드 정보 등을 이용하여 온·오프라인 상거래에서 빠르고 간편하게 결제할 수 있는 | + | 간편결제 서비스는 [[공인인증서]] 등을 이용한 복잡한 [[절차]]를 거치지 않고 간단하게 결제하는 시스템을 이르는 말로, 스마트폰을 [[단말기]]로 사용하기 때문에 '스마트페이(smart pay)'라고도 불린다. [[모바일 기기]]에 저장된 [[생체정보]](생체인식)나 신용카드 정보 등을 이용하여 온·오프라인 상거래에서 빠르고 간편하게 결제할 수 있는 전자결제 서비스를 말한다. 공인인증서와 같은 복잡한 결제 절차 없이 사전 인증 등의 간단한 방식만으로 결제를 지원하는 시스템이다. 서비스 운용 업체마다 절차상 약간의 차이가 있지만 대부분 휴대폰 가입 명의 등으로 [[본인인증]]을 거친 뒤, 사용할 신용카드의 [[정보]]와 [[비밀번호]]를 입력하면 결제 및 [[가입]]이 완료된다. 간편결제 서비스는 사용자의 경우 복잡한 결제단계가 줄어들기 때문에 [[편의성]]이 높아지는 것은 물론 복잡한 결제 절차 때문에 구입을 포기하는 사례를 줄일 수 있다. 또 [[제공자]]의 경우 이용자들의 결제 포기율이 상대적으로 줄어들기 때문에 [[매출]]에서 긍정적 [[효과]]를 누릴 수 있다. 보통 간편결제 서비스는 별도의 페이 전용 앱 등을 설치하는 경우가 있으나 일부는 별도의 앱 설치 없이 결제가 이뤄진다. 또 앱을 설치해야 하는 경우에도 신용카드 등록이 필수인 종류와, 등록하지 않아도 사용할 수 있는 종류로 나뉜다. 현재 간편결제서비스는 금융기관을 비롯해 [[유통사]], [[제조사]], [[통신사]], [[대형 포털]] 등 다양한 [[업계]]가 진출해 경쟁 중에 있다. |

[[PayPal]]은 [[구매자]]와 [[판매자]]를 [[중계]]하는 일종의 [[에스크로 서비스]]로 [[eBay]]의 결제 시스템으로 성장했고 [[Apple Pay]], [[구글 페이]]는 스마트폰 운영 체제 시장을 양분하고 있는 [[애플]]과 [[구글]]이 [[고객]]들의 [[이탈]]을 방지하고 자사 제품의 시장 [[지배력]]을 높이기 위한 목적으로 만들어져 처음부터 스마트폰을 활용한 온/오프라인 통합 결제 시스템을 [[목표]]로 [[출시]]되었다. 대한민국의 상당수 서비스가 공인인증서, [[Active X]] 같은 이용하기 복잡한 온라인 결제 절차를 대체하기 위해 시작되었다. [[인터넷 쇼핑몰]]에서 물건을 주문하고 결제하려고 하면, 공인인증서를 비롯하여 수많은 [[보안 프로그램]]을 통과해야만 결제가 가능한데 불필요한 과정을 생략하고 사전 인증 등을 통해 절차를 간소화해서 쉽게 결제할 수 있도록 내놓은 서비스다. 핸드폰 소액결제의 연장선상으로 볼 수도 있다. 스마트폰 [[제조업체]]들을 비롯해 [[유통업체]], IT 기업 등 여러 회사에서 다양한 서비스를 출시하였는데 그 때문에 국내 서비스들은 동작방식이나 구현방식은 물론 온/오프라인 활용 범위나 지원 여부도 천차만별이다. 일부 신용카드사에서 제공하는 '앱카드' 같은 서비스와도 유사하다.<ref name="시사상식사전">〈[https://terms.naver.com/entry.naver?docId=5687696&cid=43667&categoryId=43667 간편결제 서비스]〉, 《시사상식사전》</ref><ref name="나무위키"></ref> | [[PayPal]]은 [[구매자]]와 [[판매자]]를 [[중계]]하는 일종의 [[에스크로 서비스]]로 [[eBay]]의 결제 시스템으로 성장했고 [[Apple Pay]], [[구글 페이]]는 스마트폰 운영 체제 시장을 양분하고 있는 [[애플]]과 [[구글]]이 [[고객]]들의 [[이탈]]을 방지하고 자사 제품의 시장 [[지배력]]을 높이기 위한 목적으로 만들어져 처음부터 스마트폰을 활용한 온/오프라인 통합 결제 시스템을 [[목표]]로 [[출시]]되었다. 대한민국의 상당수 서비스가 공인인증서, [[Active X]] 같은 이용하기 복잡한 온라인 결제 절차를 대체하기 위해 시작되었다. [[인터넷 쇼핑몰]]에서 물건을 주문하고 결제하려고 하면, 공인인증서를 비롯하여 수많은 [[보안 프로그램]]을 통과해야만 결제가 가능한데 불필요한 과정을 생략하고 사전 인증 등을 통해 절차를 간소화해서 쉽게 결제할 수 있도록 내놓은 서비스다. 핸드폰 소액결제의 연장선상으로 볼 수도 있다. 스마트폰 [[제조업체]]들을 비롯해 [[유통업체]], IT 기업 등 여러 회사에서 다양한 서비스를 출시하였는데 그 때문에 국내 서비스들은 동작방식이나 구현방식은 물론 온/오프라인 활용 범위나 지원 여부도 천차만별이다. 일부 신용카드사에서 제공하는 '앱카드' 같은 서비스와도 유사하다.<ref name="시사상식사전">〈[https://terms.naver.com/entry.naver?docId=5687696&cid=43667&categoryId=43667 간편결제 서비스]〉, 《시사상식사전》</ref><ref name="나무위키"></ref> | ||

| 32번째 줄: | 32번째 줄: | ||

== 서비스의 장점 == | == 서비스의 장점 == | ||

| − | 신용카드 결제에 비해 결제에 소요되는 비용이 적다. 신용카드 거래는 거래 과정이 복잡하고 매입사, 발급사, VAN사, 국제브랜드사 등을 거치기 때문에 수수료가 많이 발생하지만 일반적인 선불 지급수단 간편결제 서비스는 간편결제 회사와 가맹점 간에 가맹 계약만 채결하면 된다. 제로페이가 대표적인 케이스이다. 아예 유통회사가 직접 간편결제를 운영하기도 한다.<ref name="나무위키"></ref> | + | 간편결제는 [[신용카드]] 결제에 비해 결제에 소요되는 비용이 적다. 신용카드 거래는 거래 과정이 복잡하고 매입사, 발급사, VAN사, 국제브랜드사 등을 거치기 때문에 수수료가 많이 발생하지만 일반적인 선불 지급수단 간편결제 서비스는 간편결제 회사와 가맹점 간에 가맹 계약만 채결하면 된다. 제로페이가 대표적인 케이스이다. 아예 유통회사가 직접 간편결제를 운영하기도 한다.<ref name="나무위키"></ref> |

== 간편결제 사용 시 주의점 == | == 간편결제 사용 시 주의점 == | ||

| − | 뉴스에서 간편결제 서비스를 이용한 범죄를 보도한 적이 있다. 이 뉴스는 보안이 취약한 일부 서비스가 악용될 가능성이 있음을 보여주는 사례이다. 본인 명의의 스마트폰으로만 | + | 뉴스에서 간편결제 서비스를 이용한 범죄를 보도한 적이 있다. 이 뉴스는 보안이 취약한 일부 서비스가 악용될 가능성이 있음을 보여주는 사례이다. 본인 명의의 스마트폰으로만 간편결제 서비스를 이용할 수 있도록 해 두었지만, 과거에 해킹된 개인 정보로 이른바 '대포폰'을 만들어 다른 사람의 간편결제 서비스를 이용한 것이다. 이런 사건이 터질 때마다 간편결제 서비스를 제공하는 회사에서는 보안을 한층 강화하는 모습을 보이는데, 사용자도 자신이 사용하는 간편결제 서비스를 잘 관리하는 게 중요하다. 가입하고 한두 번 사용하다가 더는 쓰지 않는 간편결제 서비스가 있다면, 개인 정보를 지우고 탈퇴하는 등 정리를 해야 한다. 한국정보통신진흥협회에서 운영하는 '앰세이퍼' 홈페이지에서 본인 명의의 휴대 전화, 인터넷 가입 현황을 조회할 수 있으며 이를 활용해 자신도 모르게 개통된 휴대 전화나 인터넷은 없는지도 확인해야 한다. |

2015년 이후 간편결제 서비스의 이용량과 거래 금액은 계속 증가하고 있는데, 4차 산업 혁명을 기반으로 한 정보 통신의 발달로 간편결제 서비스는 더욱 확대될 것으로 전망된다. AI 스피커를 비롯한 IoT 기기와 연계를 통해 결제는 더욱더 쉬워질 것이며, 다양한 방법으로 서비스가 이루어질 것으로 예상된다. 이러한 전자금융의 발달은 우리 삶을 더 편리하고 스마트하게 바꿔 놓고 있으며 앞으로 또 어떤 간편결제 서비스가 등장할지, 혹은 새로운 전자금융 서비스가 탄생할지 기대해봐야 한다.<ref name="효성FMS 뉴스룸"></ref> | 2015년 이후 간편결제 서비스의 이용량과 거래 금액은 계속 증가하고 있는데, 4차 산업 혁명을 기반으로 한 정보 통신의 발달로 간편결제 서비스는 더욱 확대될 것으로 전망된다. AI 스피커를 비롯한 IoT 기기와 연계를 통해 결제는 더욱더 쉬워질 것이며, 다양한 방법으로 서비스가 이루어질 것으로 예상된다. 이러한 전자금융의 발달은 우리 삶을 더 편리하고 스마트하게 바꿔 놓고 있으며 앞으로 또 어떤 간편결제 서비스가 등장할지, 혹은 새로운 전자금융 서비스가 탄생할지 기대해봐야 한다.<ref name="효성FMS 뉴스룸"></ref> | ||

== 관련 기사 == | == 관련 기사 == | ||

| − | * 간편결제 시장이 커지며 현금이나 카드가 없어도 당황할 필요가 없는 시대가 왔다. 간편결제는 스마트폰 또는 PC 등에 결제카드 또는 현금을 미리 저장해 두고 결제하는 시스템이다. 한국은행에 따르면 2022년 상반기 간편결제 서비스 이용금액이 하루 평균 7232억 원으로 지난해 하반기보다 10.7% 증가했다. 반기 기준으로 간편결제 이용금액이 7000억 원을 돌파한 것은 이번이 처음이다. 이용 건수는 8.3% 증가한 2317만 건으로 집계됐다. 간편결제 이용금액과 이용 건수 모두 2016년 관련 통계 작성 이후 역대 최대를 기록했다. 간편결제 시장이 커지면서 페이 서비스 경쟁도 치열해지고 있다. 현재 가장 눈에 띄는 곳은 지마켓이다. 지마켓은 2014년 4월 이커머스 업계 최초로 간편결제 서비스 '스마일페이'를 출시했다. 이후 자체 쇼핑몰뿐만 아니라 SPC그룹, 요기요, CGV 영화관 등 빠르게 사용처를 늘려왔는데, 신세계와 한 식구가 된 이후 신세계 그룹의 인프라를 활용해 스마일페이 사용처 확대에 힘쓰고 있다. 스마일페이는 지마켓이 신세계 그룹에 편입된 이후 1년이 채 되지 않는 기간 가장 빠른 성과물을 나타내고 있는 서비스라는 평가다. 실제 2022년 9월 15일 G마켓은 자사 간편결제 서비스 '스마일페이'를 전국 이마트 및 이마트 트레이더스를 비롯해 노브랜드(일부점 제외) 및 SSG푸드마켓 등 오프라인 매장에 도입했다. 2022년 8월 22일부터 이마트 성수점 및 이마트 트레이더스 하남점에서 파일럿 테스트를 거치고 이마트 전점으로 확대했다. 스마일페이 전용앱을 통한 오프라인 결제 시스템을 구축한 것은 이번이 처음이다. 앞서 2022년 9월 1일에는 신세계면세점 온라인에 스마일페이 간편결제 서비스를 사용할 수 있게 했다. 스마일페이의 이마트 도입은 쇼핑 경험에서 가장 중요시되는 결제 영역에서의 융합이라는 점에서 의미가 크다. 온라인 간편결제 위주의 지마켓이 신세계와의 시너지를 통해 오프라인에서도 영향력을 확대하는 것으로 해석할 수 있다. 한편, 지마켓은 신세계 편입 후 | + | * 간편결제 시장이 커지며 현금이나 카드가 없어도 당황할 필요가 없는 시대가 왔다. 간편결제는 스마트폰 또는 PC 등에 결제카드 또는 현금을 미리 저장해 두고 결제하는 시스템이다. 한국은행에 따르면 2022년 상반기 간편결제 서비스 이용금액이 하루 평균 7232억 원으로 지난해 하반기보다 10.7% 증가했다. 반기 기준으로 간편결제 이용금액이 7000억 원을 돌파한 것은 이번이 처음이다. 이용 건수는 8.3% 증가한 2317만 건으로 집계됐다. 간편결제 이용금액과 이용 건수 모두 2016년 관련 통계 작성 이후 역대 최대를 기록했다. 간편결제 시장이 커지면서 페이 서비스 경쟁도 치열해지고 있다. 현재 가장 눈에 띄는 곳은 지마켓이다. 지마켓은 2014년 4월 이커머스 업계 최초로 간편결제 서비스 '스마일페이'를 출시했다. 이후 자체 쇼핑몰뿐만 아니라 SPC그룹, 요기요, CGV 영화관 등 빠르게 사용처를 늘려왔는데, 신세계와 한 식구가 된 이후 신세계 그룹의 인프라를 활용해 스마일페이 사용처 확대에 힘쓰고 있다. 스마일페이는 지마켓이 신세계 그룹에 편입된 이후 1년이 채 되지 않는 기간 가장 빠른 성과물을 나타내고 있는 서비스라는 평가다. 실제 2022년 9월 15일 G마켓은 자사 간편결제 서비스 '스마일페이'를 전국 이마트 및 이마트 트레이더스를 비롯해 노브랜드(일부점 제외) 및 SSG푸드마켓 등 오프라인 매장에 도입했다. 2022년 8월 22일부터 이마트 성수점 및 이마트 트레이더스 하남점에서 파일럿 테스트를 거치고 이마트 전점으로 확대했다. 스마일페이 전용앱을 통한 오프라인 결제 시스템을 구축한 것은 이번이 처음이다. 앞서 2022년 9월 1일에는 신세계면세점 온라인에 스마일페이 간편결제 서비스를 사용할 수 있게 했다. 스마일페이의 이마트 도입은 쇼핑 경험에서 가장 중요시되는 결제 영역에서의 융합이라는 점에서 의미가 크다. 온라인 간편결제 위주의 지마켓이 신세계와의 시너지를 통해 오프라인에서도 영향력을 확대하는 것으로 해석할 수 있다. 한편, 지마켓은 신세계 편입 후 결제 서비스 외에도 배송, 멤버십 등 핵심 영역에서 통합 작업을 순차적으로 진행하며 성과를 내고 있다.<ref>김형원 기자, 〈[https://it.chosun.com/site/data/html_dir/2022/10/12/2022101200785.html 신세계 만난 '스마일페이' 간편결제 영역 확장]〉, 《IT조선》, 2022-10-12</ref> |

| − | * 빅테크 업체들의 간편결제 수수료 공시가 시급하다는 지적이 제기됐다. 간편결제는 모바일 기기에 저장된 | + | * 빅테크 업체들의 간편결제 수수료 공시가 시급하다는 지적이 제기됐다. 간편결제는 모바일 기기에 저장된 [[결제정보]]를 이용해 비밀번호나 지문인식 등으로 결제할 수 있게 하는 서비스다. 네이버페이, 카카오페이 등이 대표적이다. 2022년 10월 12일 소비자주권시민회의에 따르면 간편결제 이용건수와 금액은 가파른 증가세를 보이며 최근 2년간 각각 85% 수준으로 성장했다. 네이버페이를 운영하는 네이버파이낸셜, 카카오페이 등 빅테크 전자금융업자들이 간편결제 시장규모의 절반을 차지하고 있다. 그러나 이들 전자금융업자들은 간편결제 서비스에 대한 수수료를 공시하지 않고 있어 소비자들은 가격도 모른 채 서비스를 이용해야 한다는 것이 문제다. 은행, 증권사, 카드사, 보험사 등 타 금융업권은 모두 공시를 통해 취급하는 상품에 대한 정보를 제공하고 있지만 전자금융업만 이를 공시하지 않고 있다. 더 큰 문제는 카드사와 달리 간편결제 서비스 사업자들은 결제에 따른 가맹점 수수료만 받는 것이 아니다. [[결제대행]] 수수료, [[선불결제]] 수수료, 쇼핑몰 호스팅·입점 수수료까지 받는다. 결국 높아진 수수료는 소비자가 최종적으로 마주하는 가격에 반영이 될 수밖에 없다. 또 카드업계는 여신전문금융업법에 따라 3년마다 적격비용(원가)을 계산해 수수료를 결정하는 반면 전자금융업자가 제공하는 간편결제 수수료는 자체적으로 책정되기 때문에 수수료가 높을 수밖에 없다. 소비자주권시민회의 관계자는 "큰 수익을 내고 있는 간편결제 서비스 사업자들이 수수료를 공시하지 않는 것은 문제가 있다"며 "네이버파이낸셜과 카카오페이는 정부로부터 경쟁업계 대비 규제 혜택도 받고 있는 만큼 소비자의 알 권리 보장에 더욱 앞장 설 의무가 있다"고 말했다.<ref>김지현 기자, 〈[http://www.safetimes.co.kr/news/articleView.html?idxno=114971 소비자주권시민회의 "네이버·카카오페이 간편결제 수수료 공시 시급"]〉, 《세이프타임즈》, 2022-10-12</ref> |

== 동영상 == | == 동영상 == | ||

| 82번째 줄: | 82번째 줄: | ||

* [[삼성페이]] | * [[삼성페이]] | ||

* [[본인인증]] | * [[본인인증]] | ||

| − | * [[ | + | * [[전자결제]] |

| − | * [[ | + | * [[카드결제]] |

* [[공인인증서]] | * [[공인인증서]] | ||

* [[카카오페이]] | * [[카카오페이]] | ||

2022년 10월 13일 (목) 00:39 기준 최신판

간편결제(簡便決濟, Simple Payment)는 신용카드나 계좌 정보를 스마트폰 앱 등에 미리 등록해 지문인식이나 비밀번호 입력만으로 돈을 지불하는 서비스]이다. 일반적으로 간편결제 서비스라고도 한다.

목차

개요[편집]

간편결제는 간단하고 편리하게 돈을 주고받아 사고파는 당사자 사이의 거래 관계를 끝맺는 일을 말한다. 즉, 간편결제 서비스는 간단한 방식으로 결제를 지원하는 시스템이다. 간편결제 서비스는 핀테크(첨단기술을 접목한 금융서비스 전반)의 일종이다. 일부 언론에서는 '스마트페이' 'XX페이'라는 표현을 사용하기도 한다. 영미권에서는 정확히 1:1로 대응되진 않지만 대략 e-wallet, digital wallet, mobile wallet, mobile payment 등의 단어가 많이 사용된다. 간단한 결제라는 목적은 같지만, 각각의 서비스 시작과 발전 방향은 상당히 다르다. 간편결제 서비스는 온라인과 오프라인 상거래에서 빠르고 간편하게 결제하는 전자결제 서비스이다. 스마트폰, 스마트워치 등 기기에 저장된 생체 정보, 신용카드 정보 등을 이용하여 바로 결제되기 때문에 추가적인 인증 수단이 필요하지 않다. 간편결제 서비스를 위해 지문, 홍채, 손바닥 정맥 등 생체 정보를 이용한 생체인식 결제, 근거리 무선 통신(NFC) 방식, QR코드 방식, 마그네틱 안전 전송(MST) 방식, 일회용 가상 카드번호를 활용하는 앱 카드 결제 방식 등이 이용된다. 간편결제 서비스는 이용자들이 안전하고 쉽고 빠르게 이용할 수 있도록 높은 보안성과 간단한 사용자 인터페이스(UI)를 제공한다. 대표적인 예로, 온라인 기반의 페이코(PAYCO)와 카카오페이(kakaopay), 신용카드 기반의 삼성페이(Samsung Pay) 등이 있다.[1][2][3]

서비스 특징[편집]

간편결제 서비스는 공인인증서 등을 이용한 복잡한 절차를 거치지 않고 간단하게 결제하는 시스템을 이르는 말로, 스마트폰을 단말기로 사용하기 때문에 '스마트페이(smart pay)'라고도 불린다. 모바일 기기에 저장된 생체정보(생체인식)나 신용카드 정보 등을 이용하여 온·오프라인 상거래에서 빠르고 간편하게 결제할 수 있는 전자결제 서비스를 말한다. 공인인증서와 같은 복잡한 결제 절차 없이 사전 인증 등의 간단한 방식만으로 결제를 지원하는 시스템이다. 서비스 운용 업체마다 절차상 약간의 차이가 있지만 대부분 휴대폰 가입 명의 등으로 본인인증을 거친 뒤, 사용할 신용카드의 정보와 비밀번호를 입력하면 결제 및 가입이 완료된다. 간편결제 서비스는 사용자의 경우 복잡한 결제단계가 줄어들기 때문에 편의성이 높아지는 것은 물론 복잡한 결제 절차 때문에 구입을 포기하는 사례를 줄일 수 있다. 또 제공자의 경우 이용자들의 결제 포기율이 상대적으로 줄어들기 때문에 매출에서 긍정적 효과를 누릴 수 있다. 보통 간편결제 서비스는 별도의 페이 전용 앱 등을 설치하는 경우가 있으나 일부는 별도의 앱 설치 없이 결제가 이뤄진다. 또 앱을 설치해야 하는 경우에도 신용카드 등록이 필수인 종류와, 등록하지 않아도 사용할 수 있는 종류로 나뉜다. 현재 간편결제서비스는 금융기관을 비롯해 유통사, 제조사, 통신사, 대형 포털 등 다양한 업계가 진출해 경쟁 중에 있다.

PayPal은 구매자와 판매자를 중계하는 일종의 에스크로 서비스로 eBay의 결제 시스템으로 성장했고 Apple Pay, 구글 페이는 스마트폰 운영 체제 시장을 양분하고 있는 애플과 구글이 고객들의 이탈을 방지하고 자사 제품의 시장 지배력을 높이기 위한 목적으로 만들어져 처음부터 스마트폰을 활용한 온/오프라인 통합 결제 시스템을 목표로 출시되었다. 대한민국의 상당수 서비스가 공인인증서, Active X 같은 이용하기 복잡한 온라인 결제 절차를 대체하기 위해 시작되었다. 인터넷 쇼핑몰에서 물건을 주문하고 결제하려고 하면, 공인인증서를 비롯하여 수많은 보안 프로그램을 통과해야만 결제가 가능한데 불필요한 과정을 생략하고 사전 인증 등을 통해 절차를 간소화해서 쉽게 결제할 수 있도록 내놓은 서비스다. 핸드폰 소액결제의 연장선상으로 볼 수도 있다. 스마트폰 제조업체들을 비롯해 유통업체, IT 기업 등 여러 회사에서 다양한 서비스를 출시하였는데 그 때문에 국내 서비스들은 동작방식이나 구현방식은 물론 온/오프라인 활용 범위나 지원 여부도 천차만별이다. 일부 신용카드사에서 제공하는 '앱카드' 같은 서비스와도 유사하다.[4][3]

간편결제 서비스의 종류[편집]

온라인과 오프라인에서의 사용[편집]

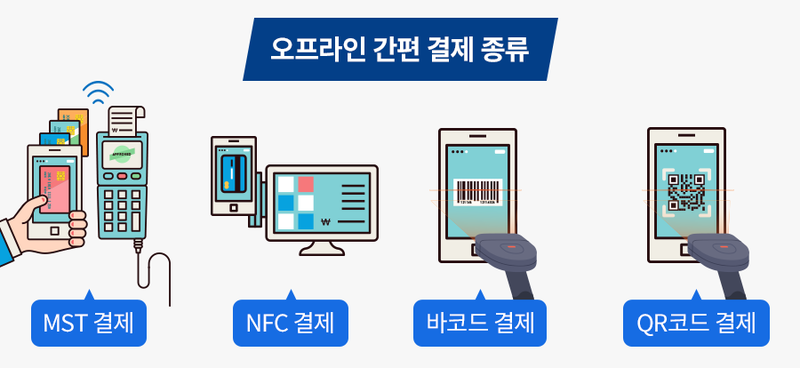

간편결제 서비스는 온라인 쇼핑 시에는 결제창에서 해당 간편결제 시스템을 선택한 뒤 결제 비밀번호를 입력하면 결제가 이뤄진다. 오프라인 쇼핑 시에는 스마트폰으로 인증 과정을 거쳐 결제가 이뤄지는데, NFC 또는 마그네틱 전용 단말기에 스마트폰을 접촉하거나, QR코드 또는 바코드를 스캔하여 결제가 이뤄진다.

- 오라인 간편결제

현재 온라인 몰에는 없는 게 없으며 일반적인 상품뿐만 아니라 채소, 정육 등 신선 식품을 온라인 장보기 앱으로 구매할 수 있다. 앱을 이용한 음식 배달 서비스는 이미 많은 사람이 이용하고 있으며 유명 베이커리의 빵이나 아침에 먹을 반찬을 새벽에 집 앞으로 배송해 주는 모바일 앱 서비스도 인기를 얻고 있다. 이러한 장보기나 식사 대용의 식품 구매는 대부분 일회성 쇼핑으로 끝나지 않는다. 시장조사기관 오픈서베이에서 20~50대 여성과 1인 가구 남성 1천 189명을 대상으로 조사한 결과, 장을 볼 때 동네 마트나 대형마트를 이용하는 횟수보다 온라인, 모바일 마켓을 이용하는 횟수가 더 많은 것으로 나타났다. 모바일 앱 서비스를 이용하면 바쁜 일상에서 시간을 절약하고 식품이나 물건을 집 앞까지 배달해 주는 편리함을 누릴 수 있다.

온라인 간편결제 서비스의 가장 큰 장점은 결제에 들이는 시간과 허들을 줄일 수 있다는 점이다. 온라인 간편결제 서비스는 웹 또는 앱을 통해 결제하는데, 대부분 쇼핑몰에서는 결제 단계에서 간편결제 서비스를 제공한다. 온라인몰에서 직접 개발한 간편결제 서비스를 제공하는 곳이 있는가 하면, 플랫폼 회사나 PG사에서 개발한 간편결제 서비스를 제휴해 이용하는 온라인몰도 있다. 간편결제 서비스는 신용카드나 은행 계좌 등 결제 정보를 최초 한 번 입력해 두고 이후 사용할 때는 비밀번호나 지문인식, 패턴 인식 등으로 바로 결제할 수 있다. 공인인증서도 일일이 옮길 필요 없이, 처음 이용할 때 본인 명의의 휴대전화로 인증번호를 받아 본인 인증 후 사용할 수 있다.

- 오프라인 간편결제

온라인 몰을 중심으로 성장한 간편결제 서비스는 현재 오프라인 매장에서도 많이 쓰인다. 그동안 오프라인 매장의 간편 결제 서비스는 스마트폰 제조사가 제공하는 MST(Magnetic Secure Transmission, 마그네틱 보안 전송) 방식의 삼성페이나 LG페이 등이 주로 쓰였고, NFC(Near Field Communication, 근거리 무선통신) 결제 단말기를 갖춘 매장에서 NFC 간편결제를 사용할 수 있었다.

- 마그네틱 보안 전송(MST·Magnetic Secure Transmission) : 마그네틱 신용카드 정보를 무선으로 전송시켜 결제하는 방식을 말한다. 신용카드 정보를 담은 기기가 장착된 스마트폰을 신용카드 결제 단말기에 대면 결제가 이뤄진다.

- 근거리 무선통신(NFC) : 핸드폰에 장착된 NFC 리더기를 활용해 카드정보를 인식해 결제를 하는 방식으로, 대다수 오프라인 간편결제시스템은 이 방식을 사용한다. NFC(근거리 무선통신, near field communication)는 해당 기능을 탑재한 전자기기끼리 근거리 무선 통신을 할 수 있게 한 무선태그(RFID) 기술을 말한다.

- 바코드 스캔 : 바코드 스캔 방식은 앱에서 생성한 바코드를 매장 리더기에 스캔하면 바로 결제가 되는 시스템이다. 이는 매장에 바코드 스캐너만 있으면 결제할 수 있어 편리할 뿐더러, 바코드 스캔 방식도 일정 시간 내에서만 사용이 가능한 일회성 바코드를 생성하기 때문에 보안성이 높은 편이다. 다만 바코드 생성 시간이 긴 편이어서, 빠른 결제가 이뤄지지 못한다는 단점이 있다.

- QR코드 결제 : QR코드(Quick Response Code)는 기존 바코드보다 활용성이나 정보성 면에서 진일보한 코드 체계이다. QR코드 방식은 가맹점에서 QR코드를 제시하고 고객이 모바일 기기 등으로 스캔하는 MPM 방식과, 고객이 QR코드를 제시하고 가맹점이 리더기로 스캔하는 CPM 방식으로 나뉜다.[4][5]

금융기관과의 관계[편집]

금융업은 법에 따라 묶여 있는 업종인데, 이런 금융서비스가 비금융업계로 이전되고 있는 것이고, 매출에 큰 지장을 주고 있다. 그렇다고 제휴 서비스를 안 할 수도 없으며, 일부 업체만 제휴하면 특정 플랫폼에 종속되는 문제도 있고 해서 골머리를 앓고 있다. 이런 이유로 KB국민카드를 필두로 하여 신용카드사들이 연합해 국가표준규격을 정하고 나서 염가의 NFC 단말을 설치할 계획을 세웠는데 비자카드에서 비자규격만 이용하는 입장을 밝혀 올 스톱될 위기에 놓였다. 만약 되더라도 국내전용 카드에 한정될 가능성이 높아졌다. 사실 굉장히 당연한 말인데, 문제가 되는 이유는 여신협에서 NFC 결제 방식마다 별도로 인증하도록 해놨기 때문이다. 거기에 규격까지 다 넣으려면 인증만 6번을 받아야 하기 때문이다. 또한 국내카드사 입장에서는 국제카드사의 방식을 도입하면 과도한 수수료를 내야 한다고 도입을 거부하고 있는 실정이다. 비접촉 규격에 있어서는 양측 간 양보가 없는 상황이지만 개발은 진행되어서 2018년 8월 1일부터 PayOn 시즌2인 JUSTOUCH(저스터치)라는 브랜드로 NFC기반 간편결제서비스를 시작하였다.[3]

서비스의 장점[편집]

간편결제는 신용카드 결제에 비해 결제에 소요되는 비용이 적다. 신용카드 거래는 거래 과정이 복잡하고 매입사, 발급사, VAN사, 국제브랜드사 등을 거치기 때문에 수수료가 많이 발생하지만 일반적인 선불 지급수단 간편결제 서비스는 간편결제 회사와 가맹점 간에 가맹 계약만 채결하면 된다. 제로페이가 대표적인 케이스이다. 아예 유통회사가 직접 간편결제를 운영하기도 한다.[3]

간편결제 사용 시 주의점[편집]

뉴스에서 간편결제 서비스를 이용한 범죄를 보도한 적이 있다. 이 뉴스는 보안이 취약한 일부 서비스가 악용될 가능성이 있음을 보여주는 사례이다. 본인 명의의 스마트폰으로만 간편결제 서비스를 이용할 수 있도록 해 두었지만, 과거에 해킹된 개인 정보로 이른바 '대포폰'을 만들어 다른 사람의 간편결제 서비스를 이용한 것이다. 이런 사건이 터질 때마다 간편결제 서비스를 제공하는 회사에서는 보안을 한층 강화하는 모습을 보이는데, 사용자도 자신이 사용하는 간편결제 서비스를 잘 관리하는 게 중요하다. 가입하고 한두 번 사용하다가 더는 쓰지 않는 간편결제 서비스가 있다면, 개인 정보를 지우고 탈퇴하는 등 정리를 해야 한다. 한국정보통신진흥협회에서 운영하는 '앰세이퍼' 홈페이지에서 본인 명의의 휴대 전화, 인터넷 가입 현황을 조회할 수 있으며 이를 활용해 자신도 모르게 개통된 휴대 전화나 인터넷은 없는지도 확인해야 한다.

2015년 이후 간편결제 서비스의 이용량과 거래 금액은 계속 증가하고 있는데, 4차 산업 혁명을 기반으로 한 정보 통신의 발달로 간편결제 서비스는 더욱 확대될 것으로 전망된다. AI 스피커를 비롯한 IoT 기기와 연계를 통해 결제는 더욱더 쉬워질 것이며, 다양한 방법으로 서비스가 이루어질 것으로 예상된다. 이러한 전자금융의 발달은 우리 삶을 더 편리하고 스마트하게 바꿔 놓고 있으며 앞으로 또 어떤 간편결제 서비스가 등장할지, 혹은 새로운 전자금융 서비스가 탄생할지 기대해봐야 한다.[5]

관련 기사[편집]

- 간편결제 시장이 커지며 현금이나 카드가 없어도 당황할 필요가 없는 시대가 왔다. 간편결제는 스마트폰 또는 PC 등에 결제카드 또는 현금을 미리 저장해 두고 결제하는 시스템이다. 한국은행에 따르면 2022년 상반기 간편결제 서비스 이용금액이 하루 평균 7232억 원으로 지난해 하반기보다 10.7% 증가했다. 반기 기준으로 간편결제 이용금액이 7000억 원을 돌파한 것은 이번이 처음이다. 이용 건수는 8.3% 증가한 2317만 건으로 집계됐다. 간편결제 이용금액과 이용 건수 모두 2016년 관련 통계 작성 이후 역대 최대를 기록했다. 간편결제 시장이 커지면서 페이 서비스 경쟁도 치열해지고 있다. 현재 가장 눈에 띄는 곳은 지마켓이다. 지마켓은 2014년 4월 이커머스 업계 최초로 간편결제 서비스 '스마일페이'를 출시했다. 이후 자체 쇼핑몰뿐만 아니라 SPC그룹, 요기요, CGV 영화관 등 빠르게 사용처를 늘려왔는데, 신세계와 한 식구가 된 이후 신세계 그룹의 인프라를 활용해 스마일페이 사용처 확대에 힘쓰고 있다. 스마일페이는 지마켓이 신세계 그룹에 편입된 이후 1년이 채 되지 않는 기간 가장 빠른 성과물을 나타내고 있는 서비스라는 평가다. 실제 2022년 9월 15일 G마켓은 자사 간편결제 서비스 '스마일페이'를 전국 이마트 및 이마트 트레이더스를 비롯해 노브랜드(일부점 제외) 및 SSG푸드마켓 등 오프라인 매장에 도입했다. 2022년 8월 22일부터 이마트 성수점 및 이마트 트레이더스 하남점에서 파일럿 테스트를 거치고 이마트 전점으로 확대했다. 스마일페이 전용앱을 통한 오프라인 결제 시스템을 구축한 것은 이번이 처음이다. 앞서 2022년 9월 1일에는 신세계면세점 온라인에 스마일페이 간편결제 서비스를 사용할 수 있게 했다. 스마일페이의 이마트 도입은 쇼핑 경험에서 가장 중요시되는 결제 영역에서의 융합이라는 점에서 의미가 크다. 온라인 간편결제 위주의 지마켓이 신세계와의 시너지를 통해 오프라인에서도 영향력을 확대하는 것으로 해석할 수 있다. 한편, 지마켓은 신세계 편입 후 결제 서비스 외에도 배송, 멤버십 등 핵심 영역에서 통합 작업을 순차적으로 진행하며 성과를 내고 있다.[6]

- 빅테크 업체들의 간편결제 수수료 공시가 시급하다는 지적이 제기됐다. 간편결제는 모바일 기기에 저장된 결제정보를 이용해 비밀번호나 지문인식 등으로 결제할 수 있게 하는 서비스다. 네이버페이, 카카오페이 등이 대표적이다. 2022년 10월 12일 소비자주권시민회의에 따르면 간편결제 이용건수와 금액은 가파른 증가세를 보이며 최근 2년간 각각 85% 수준으로 성장했다. 네이버페이를 운영하는 네이버파이낸셜, 카카오페이 등 빅테크 전자금융업자들이 간편결제 시장규모의 절반을 차지하고 있다. 그러나 이들 전자금융업자들은 간편결제 서비스에 대한 수수료를 공시하지 않고 있어 소비자들은 가격도 모른 채 서비스를 이용해야 한다는 것이 문제다. 은행, 증권사, 카드사, 보험사 등 타 금융업권은 모두 공시를 통해 취급하는 상품에 대한 정보를 제공하고 있지만 전자금융업만 이를 공시하지 않고 있다. 더 큰 문제는 카드사와 달리 간편결제 서비스 사업자들은 결제에 따른 가맹점 수수료만 받는 것이 아니다. 결제대행 수수료, 선불결제 수수료, 쇼핑몰 호스팅·입점 수수료까지 받는다. 결국 높아진 수수료는 소비자가 최종적으로 마주하는 가격에 반영이 될 수밖에 없다. 또 카드업계는 여신전문금융업법에 따라 3년마다 적격비용(원가)을 계산해 수수료를 결정하는 반면 전자금융업자가 제공하는 간편결제 수수료는 자체적으로 책정되기 때문에 수수료가 높을 수밖에 없다. 소비자주권시민회의 관계자는 "큰 수익을 내고 있는 간편결제 서비스 사업자들이 수수료를 공시하지 않는 것은 문제가 있다"며 "네이버파이낸셜과 카카오페이는 정부로부터 경쟁업계 대비 규제 혜택도 받고 있는 만큼 소비자의 알 권리 보장에 더욱 앞장 설 의무가 있다"고 말했다.[7]

동영상[편집]

각주[편집]

- ↑ 〈간편결제〉, 《매일경제》

- ↑ 〈간편 결제 서비스〉, 《IT용어사전》

- ↑ 3.0 3.1 3.2 3.3 〈간편 결제 서비스〉, 《나무위키》

- ↑ 4.0 4.1 〈간편결제 서비스〉, 《시사상식사전》

- ↑ 5.0 5.1 〈간편 결제란 무엇일까? 생활에 편리함을 더하는 간편결제의 세계 - 효성FMS 뉴스룸〉, 《효성FMS》, 2019-01-25

- ↑ 김형원 기자, 〈신세계 만난 '스마일페이' 간편결제 영역 확장〉, 《IT조선》, 2022-10-12

- ↑ 김지현 기자, 〈소비자주권시민회의 "네이버·카카오페이 간편결제 수수료 공시 시급"〉, 《세이프타임즈》, 2022-10-12

참고자료[편집]

- 〈간편결제〉, 《네이버 국어사전》

- 〈간편결제〉, 《매일경제》

- 〈간편 결제 서비스〉, 《IT용어사전》

- 〈간편 결제 서비스〉, 《나무위키》

- 〈간편결제 서비스〉, 《시사상식사전》

- 〈간편 결제란 무엇일까? 생활에 편리함을 더하는 간편결제의 세계 - 효성FMS 뉴스룸〉, 《효성FMS》, 2019-01-25

- 김형원 기자, 〈신세계 만난 '스마일페이' 간편결제 영역 확장〉, 《IT조선》, 2022-10-12

- 김지현 기자, 〈소비자주권시민회의 "네이버·카카오페이 간편결제 수수료 공시 시급"〉, 《세이프타임즈》, 2022-10-12

같이 보기[편집]

- NFC

- 결제

- 입력

- 지불

- 등록

- 정보

- 계좌

- 거래

- 방식

- 핀테크

- 서비스

- 온라인

- 시스템

- 페이코

- 상거래

- 수출용

- QR코드

- 오프라인

- 생체정보

- 스마트폰

- 삼성페이

- 본인인증

- 전자결제

- 카드결제

- 공인인증서

- 카카오페이

- 스마트워치

- 마그네틱 안전 전송

위키원

위키원